-

上半年IPO企业募资逾2100亿元 同比增长51.46%

时间:2021-07-04 06:45 来源:互联网 阅读:

本报记者 吴晓璐

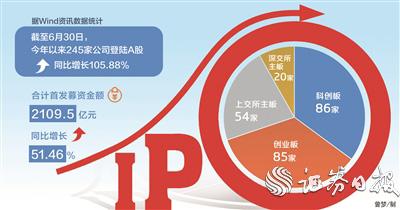

今年上半年,A股市场IPO保持活跃,上市新股数量和IPO募资金额继续保持增长态势。据Wind资讯数据统计,今年以来截至6月30日,共有245家公司登陆A股,同比增长105.88%,合计首发募资金额2109.5亿元,同比增长51.46%。

市场人士认为,今年上半年,IPO募资持续增长,资本市场服务实体经济成效显著。与此同时,监管层严把IPO“入口关”,不断完善发行、审核等制度,为未来全面推进注册制继续积累经验。

科创板IPO发行市盈率下降

支持“硬科技”和创新创业企业发展,是近年来资本市场深改方向之一。从上市板块来看,上述245家IPO企业中,科创板、创业板、上交所主板和深交所主板(含中小板,下同)分别有86家、85家、54家和20家,IPO募资金额分别为708.27亿元、527.29亿元、741.01亿元和132.92亿元。

以此计算,注册制下,上半年科创板和创业板IPO数量达171家,占同期全市场IPO数量的69.8%,募资金额合计1235.56亿元,占全市场IPO金额的58.57%。

从受理情况来看,今年上半年,上交所累计受理100家企业科创板IPO注册申请,深交所累计受理111家企业创业板IPO注册申请。

“从上市和受理情况来看,创业板和科创板注册制得到了市场的认可和参与。”川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,上半年注册制下IPO融资占比接近六成,资本市场支持科技创新、服务实体经济的作用正有效发挥且逐步增强。

记者还注意到,今年上半年,科创板IPO发行市盈率较去年显著下降。据Wind资讯数据统计,剔除未盈利企业,年内上市的科创板IPO公司,平均发行市盈率约39倍,同比下降22%;去年同期,科创板发行市盈率约为50倍。

“今年以来,IPO保持常态化,一级市场平均发行市盈率中枢下移,说明市场对注册制维度下IPO的看法愈发理性,这为将来全市场注册制改革的平稳推进奠定了基础。”华泰联合证券执行委员会委员张雷对《证券日报》记者表示。

除了上半年已经登陆A股市场的245家企业,目前,A股市场还有庞大的“后备军”。据记者梳理,截至6月30日,有64家拟IPO企业已经注册生效或IPO获证监会核准,尚未发行或正处于发行中。另外,沪深主板共有176家企业处于IPO排队中,其中18家已通过发审会;科创板和创业板合计有567家企业处于IPO注册申请进程中,其中115家提交注册。总体来看,IPO排队企业共743家。

完善制度问出“真”公司

今年上半年,A股市场IPO保持常态化的同时,监管环节持续“查漏补缺”,完善制度,压实中介机构责任,提高发行人信披质量,致力于从源头提高上市公司质量,为全面推进注册制积极创造条件。

例如,在辅导备案期间,为促进拟上市企业提高规范性,压实中介机构责任,证监会制定了《首次公开发行股票并上市辅导监管规定》并公开征求意见;在IPO审核期间,为强化信披责任落实,提高信披质量,证监会出台了《首发企业现场检查规定》,沪深交易所先后出台科创板和创业板保荐业务现场督导规则。

此外,为了防范“影子股东”违法违规“造富”,证监会发布申请首发上市企业股东信息披露指引和证监会系统离职人员入股行为监管指引;为了强化科创板姓“科”属性,证监会修订了《科创属性评价指引(试行)》。

“从辅导备案开始,到IPO审核环节,监管部门采取的诸多举措,均为提高发行人信披质量,并力图通过审核问询问出一家‘真’公司,从源头上提高上市公司质量。”张雷如是说。

“监管部门不断修订和完善制度,提高发行人信披质量,并压实中介机构责任,为将来全面推行注册制改革提供了宝贵经验。”陈雳表示。

从实践来看,监管层采取的上述措施效果明显。据记者梳理,截至6月30日,今年以来,有128家IPO申报企业主动撤单,其中,主板15家,科创板47家,创业板66家。

张雷认为,上述主动撤单的企业中,不排除有信披质量不高的情况。监管层通过严把“入口关”,直接将部分“带病闯关”以及信披存在“瑕疵”的企业劝退。

“中介机构作为资本市场融资的参与者和桥梁,责任和作用相当重大。”陈雳表示,今年以来,监管层加大了对投行和发行人违法违规行为的处罚力度,起到了很好的震慑作用,倒逼一些企业不敢“带病”上市,这有利于维护公平、公开、公正的市场环境。(证券日报)

-

-

下一篇:没有了

- 暂无评论~

-

滇中引水工程建设取得阶段性突破

2021-07-03 11:42:04-

(马碧辉 陈辉)记者2日从中国中铁滇中引水项目总指挥部了解到,近期滇中引水项目多个关键线路和重要工程建设取得...查看全部

-

报告:上半年中国汽车市场延续2020年年尾销售热度

2021-07-03 10:41:58-

该调研以经销商满意度和信心度为出发点,对标国际成熟市场(美国,欧盟,日本,英国等国家)并结合中国本土情况设...查看全部

-

触摸西部发展的脉动

2021-07-03 09:41:26-

每次行走在城乡山水之间,都会被这片土地上的变化感染、震撼。“蜀道难”变“全球通”,穷山沟变金银川,在党...查看全部

-

从党史中汲取强大精神力量

2021-07-03 08:40:57-

【建党百年特稿】从党史中汲取强大精神力量 “感人至深,心潮澎湃。”走出中国共产党历史展览馆,来自人民教育出版社的温博在朋友圈第一时间分享了参观“‘不忘初...查看全部

-

第五、第六届中德汽车大会将分别在中国长春和德国柏林举行

2021-07-03 07:40:52-

(记者 彭大伟)记者从中国国际投资促进中心(德国)获悉,中德汽车产业投资促进工作组第三次线上工作会日前成功举办...查看全部

-

桂林漓江首艘五星级游船正式建成试航

2021-07-03 06:40:26-

6月30日,广西桂林市漓江风景名胜区首艘五星级豪华游船“骏达之梦”建成下水试航。杨宗盛 摄 “骏达之梦”五星级...查看全部

-

道指涨超200点:叮咚买菜涨超58%,滴滴上市首日涨逾1%

2021-07-03 05:40:21-

美东时间周三,道指涨0.61%,标普500指数涨0.13%,纳指跌0.17%。Wind截图 截至收盘,道指收涨210.22点,涨幅为0.61%,报...查看全部

-

上半年245只新股登陆A股市场 机械设备等四行业占比大

2021-07-03 04:40:19-

2021年上半年,在资本市场不断改革完善的背景下,A股市场不断发展壮大,吸纳了一批新成员。同花顺数据显示,今年...查看全部

-

家居行业年轻化升级 “国货”带来消费新潮

2021-07-03 03:40:18-

家居行业年轻化升级“国货”带来消费新潮 线上大促的数据均呈现“国货正当红”的现象。以京东公布的“618”销售数据为例,家居产品有超500个国货品牌成交额同比增长...查看全部

-

“深闺”农产品火出圈 带动新农人返乡就业

2021-07-02 11:07:21-

库车市乌恰镇小白杏园旁的打包场地,本地电商主播麦迪娜·如孜正通过拼多多直播,把最新鲜的小白杏“产销对接”...查看全部

0

参与0